به گزارش خبرگزاری مهر،

رضا غلامی، کارشناس اقتصادی در مقاله ای به تحلیل ریسک های ناشی از سرمایه

گذاری در ارز دیجیتالی، بیت کوین، پرداخته است. متن کامل این مقاله از نظر

گرامی تان می گذرد:

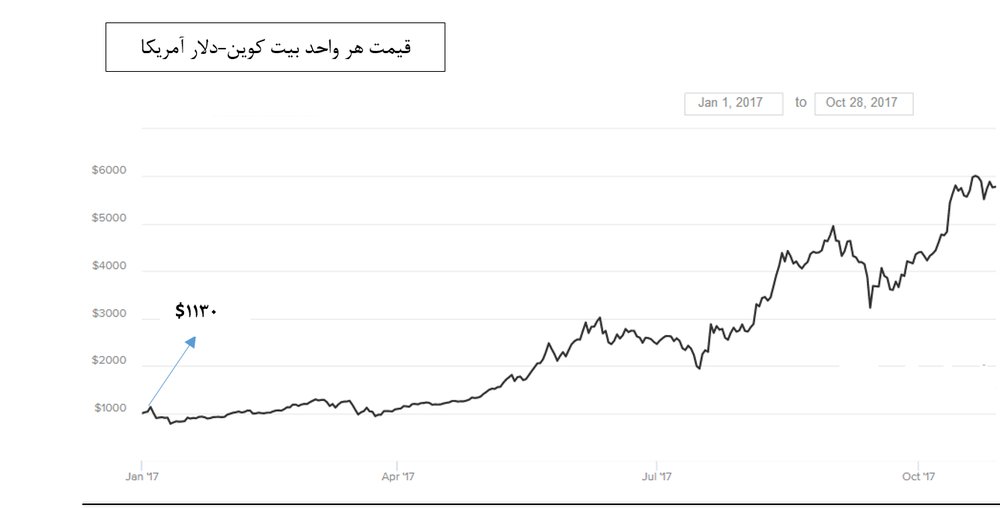

قیمت بیتکوین که تحت عنوان یک پول دیجیتال مشهور است، طی یکسال اخیر

رشد شتابانی را تجربه کرده است بطوریکه قیمت هر واحد آن طی ۱۱ ماه گذشته

بیش از ۵ برابر افزایش یافته و از حدود ۱۱۳۰ دلار در ژانویه ۲۰۱۷ به حدود

۵۹۰۰ دلار در روزهای اخیر (اواخر اکتبر ۲۰۱۷) رسیده است. این در حالی است

که برخی پیشبینی کردهاند که قیمت این به اصطلاح پول الکترونیکی با همین

روند رشد کرده و در کانال ۱۰ هزار دلار و یا حتی ۲۵ هزار دلار قرار خواهد

گرفت. باتوجه به رشد غیرمنطقی این پول، احتمال میرود که افرادی تمایل به

سرمایهگذاری در آن را داشته و اقدام به خرید نمایند. به همین دلیل این

نوشته باختصار برخی نکات نگرانکننده سرمایهگذاری در این پول را متذکر

میشود.

برخی معتقدند که بیت کوین یک پول دیجیتال است چراکه همه خواص پول اعم از

مقبولیت، واسطه مبادله بودن، وسیله سنجش ارزش و حفظ ذخیره ارزش در کنار

قابلیت خرد شدن به واحدهای کوچکتر را دارا است. اما آیا دارا بودن چنین

ویژگیهایی برای پول بودن یک شی کفایت میکند. برای این کار کافی است نگاهی

به مفهوم پول از دید بدهی بیاندازیم.

پولها را در دو دسته کلی میتوان قرار داد؛ اول، پول کالایی مانند طلا،

نقره، گندم و مانند آن که ارزش ذاتی دارند و در عین حال از مقبولیت عمومی و

نیز قابلیت خرد شدن و پتانسیل تسهیل کردن مبادلات برخوردارند. دوم، پول

اعتباری که در واقع حوالهای معتبر است که اعتبار و مقبولیت خود را از

صادرکننده آن به عاریت گرفته است. در واقع پول اعتباری به دلایل مختلفی

مانند اعتبار و توانایی مالی صادرکننده و یا مفاد قانونی الزامآور مقبولیت

یافته و در گردش قرار میگیرد. امروزه پول کالایی از رده خارج شده و جای

خود را به پول اعتباری (Fiat money) داده است.

پولهای اعتباری ارزش ذاتی نداشته و تنها به اعتبار دولتها انتشار

یافته و در گردش قرار میگیرند. معمولا بانکهای مرکزی به نمایندگی از

دولتها با قوانین و ضوابط مشخص اقدام به انتشار حوالجاتی مینمایند که به

پشتوانههای قانونی و اعتباری صادرکننده آن مقبولیت یافته و در جامعه گردش

مییابند. به همین دلیل حجم اسکناس و مسکوک در گردش در ترازنامه بانک مرکزی

به عنوان بدهی ثبت میشود. این بدان معناست که اگر در جامعه کسی پول رایج

را نپذیرد، بانک مرکزی مکلف است آن را پذیرفته و معادل آن دارایی دیگری به

دارنده پول منتقل نماید. دلیل مقبولیت این پول نیز همین است. سپردههای

دیداری نزد بانکها نیز که به دلیل قدرت نقدشوندگی بالا جزء دیگر پول هستند

در واقع بدهی بانکها به اشخاص مشخصی (سپرده گذاران) هستند. البته این

بدهی در قالب عقودی مشخص و با ضوابطی معین به نفر سومی در قالب تسهیلات

انتقال مییابد.

بنابراین از دید بدهی، باید ماهیت و ارکان پول مانند بدهکار، موضوع و

میزان بدهی مشخص باشند همانطور که در مورد اسکناس و مسکوک و سپرده دیداری

مشخص است. حال سوال این است که اگر بیت کوین پول است، این پول بدهی چه کسی

است؟ یا به عبارت ساده تر چه کسی مسولیت انتشار آن را برعهده دارد؟ این

سوال بسیار ساده، اساس پول بودن و قابل اعتماد بودن این به اصطلاح پول

دیجیتالی را از بین میبرد. اما چرا این پول مقبولیت دارد؟

به نظر میرسد، علت مقبولیت بیتکوین را باید در ساختار نامتعارف بازار

آن جستجو کرد. در طرف عرضه، تولید بیتکوین توسط فرآیندی ماشینی صورت

میگیرد. براساس ساختار این فرآیند، عرضه آن با نرخ فزایندهای در حال کاهش

است. از طرف دیگر، بدلیل مجهول و مخفی ماندن جریان آن، استفاده از این پول

به شدت مورد توجه افراد متخلف، قاچاقچیان و پولشویان قرار گرفته است.

سفتهبازان نیز به دلیل رشد مداوم قیمت وارد بازار شدهاند. لذا نمی

توان گفت که این تقاضاها واقعی هستند. علاوه بر این، بیتکوین در واقع یک

عدد دیجیتالی است که به سادگی در فضای مجازی به صدها قطعه کوچکتر تبدیل

میشود. همه این موارد باعث شدهاند که شکاف عرضه و تقاضای آن افزایش یافته

و قیمت آن در حالیکه هیچ ارزش مالی یا ذاتی ندارد، افزایش یابد.

افزایش مدام قیمت باعث افزایش مقبولیت آن شده و همینطور باعث شده که

بازار بیتکوین به بهشت قاچاقچیان و پولشویان تبدیل گردد. با همین دیدگاه

برخی کشورها استفاده از آن را مجاز دانستهاند تا از این طریق بتوانند

جریان حرکت آن را با هدف جلوگیری از پولشویی و تخلفات مالی تحت نظارت خود

درآورند.

نکته دوم اینکه براساس اصل کارایی بازار سرمایه، بازده و ریسک

داراییها در بلندمدت به گونهای تغییر میکند که در تمامی بازارها بازده

به ازای هر واحد ریسک داراییها برابر شوند. با توجه به این دیدگاه نیز

میتوان گفت که تولید بیش از ۵۰۰ درصد بازدهی به معنای وجود ریسک بالای آن

در فضای نرمال است مگر آنکه بازار غیرواقعی شکل گرفته باشد.

لذا سرمایهگذاری بر بیتکوین، با ریسک بالایی همراه است. نکته قابل

توجه در خصوص دورههای رونق بازارهای مالی این است که به دلیل وابستگی زیاد

بازارهای مالی به یکدیگر و نقدینگی آنها، هر شوک مثبتی به سرعت به شوکهای

شدیدتر مثبت میانجامد ولی به محض ورود هر شوک منفی کوچک به یکباره تمام

داراییها به خاکستر بی ارزش تبدیل میشوند.

این درهم شکستن بازار برای بیت کوین با توجه به این که کسی مسؤول این

بازار نیست با شدت بیشتری رخ خواهد داد. بنابراین، افقی بسیار تاریک در پیش

چشم فعالان این بازار قرار دارد.